隨著各家均進入“買買買”模式,中教控股加快了資本運作的步伐

年關(guān)將至,港股教育公司陸陸續(xù)續(xù)發(fā)了年報。

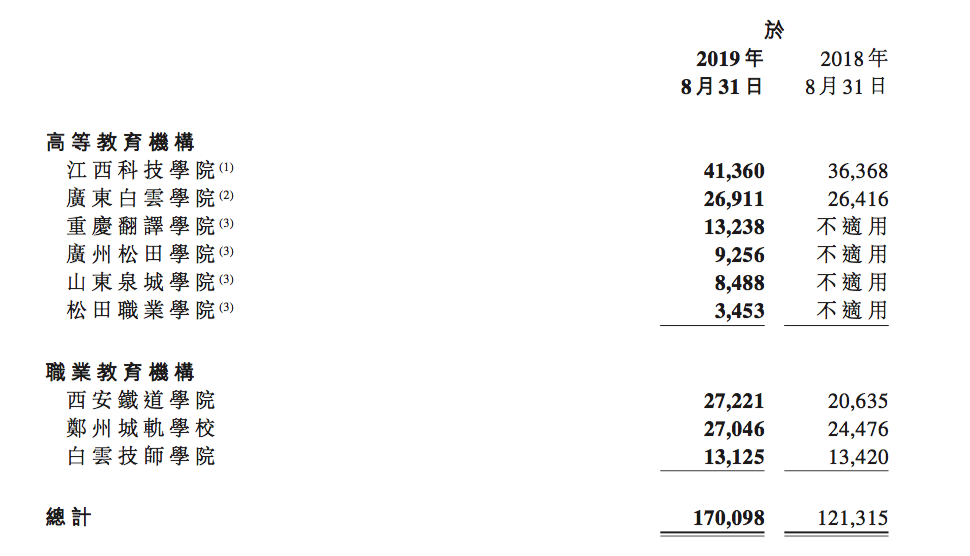

中教控股(00839.HK)近期公布2019財年業(yè)績。營收19.5億,同比增長50%;純利6.87億元,同比增長24.2%。(注:中教控股把財年時間改為每年的9月1日-次年的8月31日。)

作為曾經(jīng)港股教育板塊中的市值老大,如今的中教控股已經(jīng)被新東方烹飪學校所超越。

但在學歷教育股上,中教控股依舊牢牢把持著龍頭老大的位置。去年的送審稿影響還未遠去,經(jīng)過近一年多時間,中教的股價和市值逐漸回升,但依舊沒能回歸其巔峰期。

7項資本運作、投資50億元

港股學歷教育的業(yè)績增長,不外乎依靠這樣一個公式:現(xiàn)有學校容量利用率的提升+學費增長+異地收并購學院、學校。

其中,相比于內(nèi)生性增長來說,異地收并購見效快、增速快,是學歷教育股業(yè)績增長的有效手段。

其中,港股教育板塊中高教公司受送審稿影響弱于K12民辦學校。并購這一核心邏輯,在后修法時代的高教板塊仍可行。高校牌照總共存量幾百家,并購一家少一家,而且優(yōu)質(zhì)標的更為稀缺。

并購潮又再次于窗口期被掀起。

港股教育公司,各家都在拼跑馬圈地的速度,都在看誰能夠依靠強大的并購整合能力跑贏市場。

中教控股也不例外。過去的一年里,中教控股的學校數(shù)從五所增長為九所,在校人數(shù)為17萬人,相比于去年增加近四成。

中教控股上市時,最初僅有三所學校:其中江西科技學院是江西省最大的民辦普通本科學校;廣東白云學院是廣東省第三大民辦普通本科學校;白云技師學院是全國最大的民辦技工學校。依靠這三大學校,中教控股一躍成為港股教育龍頭。

但隨著各家均進入“買買買”模式,中教控股也加快了資本運作的步伐。

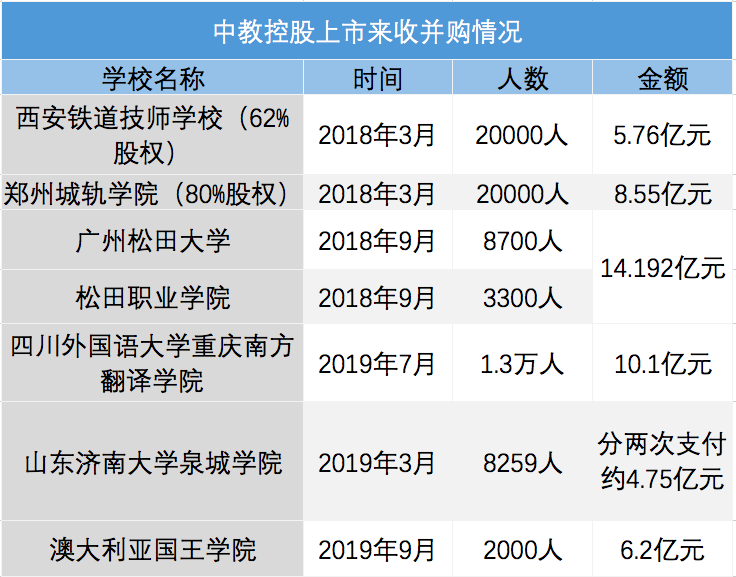

自上市以來,中教控股已經(jīng)進行了7項資本運作,投資總額在50億元左右。2019財年,中教控股加快了收并購的步伐,一年時間進行了四起并購。最大一筆當屬收購廣州松田學院和松田職業(yè)學院,投資14億左右。中教還表示,2020財年還將進一步維持2-3個并購的速度。

相比于希望教育8個月收并購6次,中教的擴張速度相對穩(wěn)健。

首先來說一下2019財年的首筆收購案——收購松田大學和松田職業(yè)學院。松田學院為松田公司和廣州大學聯(lián)合舉辦的一所民辦本科大學,在校生人數(shù)為8700多名。松田職業(yè)學院為高等職業(yè)學院,在校生3300人。

松田職業(yè)學院有專升本項目,兩所學校可以實現(xiàn)生源導流。兩所學校的前經(jīng)營方都有債務、經(jīng)營不善,于是決定轉(zhuǎn)手賣出。這起收購案的總價為14.19億元。中教把兩所院校打包一起買了,生均價格為11.8萬元。松田學院和松田職業(yè)學院2016年純利為7882.4萬元,2017年純利為7406.07萬元。

7月份,收購了四川外國語大學重慶南方翻譯學院,收購價為10.1億元。這所學校擁有重慶渝北區(qū)和綦江區(qū)兩個校區(qū),校園面積1572畝。校園面積大,方便日后擴建或建新校區(qū)。學員人數(shù)為1.3萬人,生均價格為7.76萬元。從收購價格來說,行業(yè)目前的收購中,生均成本大多超過7萬元——不貴也不便宜。在營收方面,這所學院2017、2018年凈虧損(除稅前)分別為1985萬元、400.5萬元。總體來說,虧損不多,處于盈虧平衡的邊界上。

山東省濟南大學泉城學院,先以約2.52億元收購了50.91%的股權(quán),包括2100萬的貸款。除此之外,以2.23億元收購剩余49.9%的股權(quán)。也就是說,基本上4.75億元拿下泉州學院。當時院校的學生為2824名,生均價格為16.8萬元。

從這幾次收購案來看,中教控股選的學校基本都是處于盈虧平衡之間的;或有債務危機急于甩賣;或是占地面積大,易于擴建。

除了收購外,擴建學校也是增長的重要手段。目前,中教已經(jīng)著手擴建新校區(qū)。其中廣東白云學院新校區(qū)已經(jīng)在9月準備投入使用,新校區(qū)建設面積是750畝,第一期已經(jīng)完成,可以預見容納8000名學生;第二期預計2021年完成,可容納1.8萬名學生。廣州松田學院建設1500畝用地的新校區(qū),可容納3萬名學生。

除此之外,中教控股還有一個值得注意的點。今年9月,中教控股以1.28億澳元(約等于6.2億元)收購澳大利亞國王學院,收購完成后其成為中教控股全資子公司。這成為中教海外擴張的重要一步。

現(xiàn)金流是否吃緊?

“買買買”這么多,中教控股的現(xiàn)金流是否吃緊?手上現(xiàn)金是否還夠公司未來繼續(xù)開展“買買買”業(yè)務?

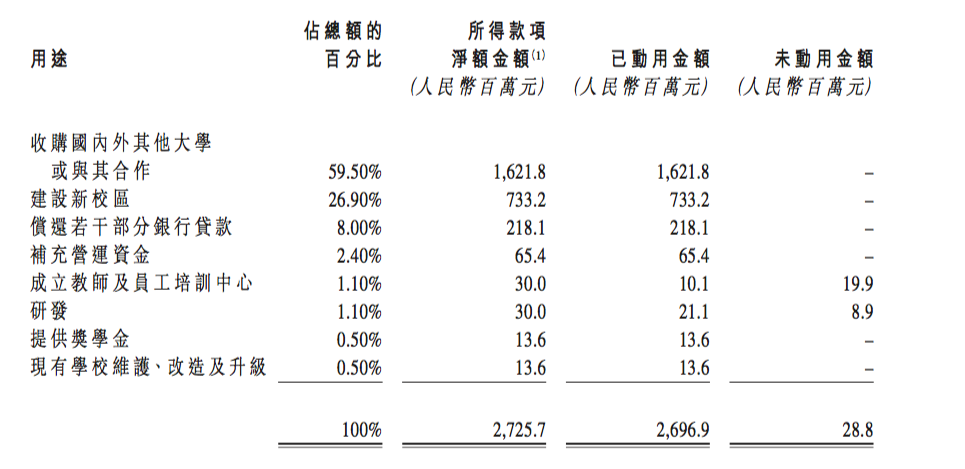

中教控股上市時募集的資金超過32億元,扣除上市發(fā)行等費用后,差不多是27.26億元。其中,已經(jīng)動用了26.97億元的款項。其中,收購大學用了16.21億,占了籌集款項的絕大部分。

也就是說,上市所籌集的資金,中教控股基本已用完。

沒有了上市籌集的款項,必然需要加杠桿。

2018年5月31日,中教控股及其若干全資附屬公司作為借款人,與世界銀行集團成員國際金融公司訂立貸款協(xié)議及相關(guān)融資文件。內(nèi)容包括最高金額為2億美元的長期貸款融資,貸款期最多為7年。

今年3月,中教控股發(fā)行了于2024年到期的23.55億港元可換股債券。利率為2%(低于市場上大部分活期貨幣基金收益率),轉(zhuǎn)股價為14.69元(溢價30%,2019年3月21日收盤價為11.30元)。國金證券就指出,本次可轉(zhuǎn)債存續(xù)期長達5年,至少也要2022年才可以選擇贖回。本期可轉(zhuǎn)債規(guī)模達3億美元(約20億人民幣),將為公司發(fā)展提供長期穩(wěn)定的資金。

利率較低,說明大家都是奔著轉(zhuǎn)股去的。中教也是國家批準的第一單,也是目前唯一一單發(fā)行超過1年期(實際為5年期)的可轉(zhuǎn)債或純債。

目前中教控股賬上仍有銀行結(jié)余和現(xiàn)金總額為42.5億元,其中大部分主要是今年3月發(fā)行了20.07億元的可換股債券,和提取國際金融公司的9億元貸款。

除此之外,中教控股在今年9月/10月收取了不低于20億元人民幣的學費。這一系列的錢加起來,中教手中大約有60億現(xiàn)金可支配。同時中教還與惠理成立50億元并購基金,用于投資教育。

上市兩年,中教用50億換來了7個標的,如今手上還有60億——收并購并不會因為資金問題而掣肘。

但收并購步伐加快,也讓中教業(yè)績承壓。2019財年中教營收19.5億,同比增長50%;純利6.87億元,同比增長24.2%。

但毛利率與純利率均有所下滑:毛利率由60.6%下滑至57.4%;純利率由42.7%下滑至35.2%;這與新收購的幾所學校毛利率低有關(guān)。并且中教控股需要為這些獨立學院向其各自所屬的公立大學支付管理費,這也拖累了利潤。負債同時激增,流動負債同比去年增長113%。其中,流動借款為2.84億元,非流動借款為18.38億元。

關(guān)鍵詞: 中教控股

相關(guān)閱讀

-

中超第19輪的補賽開打 梅州客家在大連...

昨天下午,中超第19輪的補賽全面開打。北上大連的梅州客家在大連市... -

廣東男籃23分擊敗上海大鯊魚 布魯克斯...

昨晚,CBA常規(guī)賽再戰(zhàn)一輪,廣東男籃以23分的優(yōu)勢擊敗上海大鯊魚隊,... -

全紅嬋首次參加跳水世界杯 207C動作得...

昨晚,在德國柏林舉行的跳水世界杯產(chǎn)生了首枚金牌。在女子雙人十米... -

李瑋鋒出任廣州城主帥 廣州城才逐漸走...

在結(jié)束第21輪0∶0逼平滄州雄獅的比賽之后,廣州城只是稍作休整,在1... -

《和平精英》的開放世界 全局開放商業(yè)想象

未來30年,元宇宙將是中國的支柱產(chǎn)業(yè),至少有12億人可以成為元宇宙... -

如何打破銀行場景金融轉(zhuǎn)型焦慮 百融云...

身處數(shù)字經(jīng)濟時代,用戶對于千人千面、實時響應、場景化的訴求日益... -

泰隆銀行突破柜臺窗口式政務服務定式思...

日前,紹興市柯橋區(qū)外貿(mào)共享客廳在泰隆銀行紹興分行揭牌成立,在全... -

世界快資訊丨固定資產(chǎn)投資增速加快 投...

相關(guān)閱讀:消費市場逐步恢復新型消費增勢良好政策措施加力顯效工業(yè)... -

四部門:部署開展涉企違規(guī)收費專項整治...

人民網(wǎng)北京10月27日電(記者孫博洋)記者從市場監(jiān)管總局了解到,日... -

臺州銀行投向小微企業(yè)與“三農(nóng)”客戶的...

臺州銀行溫州分行成立12年來,與小微企業(yè)和三農(nóng)交貼心的朋友,累計... -

精彩看點:智通A股融資融券統(tǒng)計|10月27日

智通A股融資融券統(tǒng)計|10月27日 -

進出口銀行浙江省分行:21.5億元紅獅印...

由進出口銀行浙江省分行牽頭的等值21 5億元人民幣紅獅印尼東加銀團... -

浙商銀行投放人行設備更新改造再貸款清...

近期,浙商銀行落實設備更新改造再貸款和制造業(yè)中長期貸款投放的相... -

紹興市成立科學家研究中心 打造弘揚科...

日前,紹興市科學家精神研究中心揭牌成立儀式在紹興文理學院舉行。... -

浙江省科協(xié)科普部組織浙江農(nóng)林大學5位博...

日前,浙江省科協(xié)科普部組織浙江農(nóng)林大學5位博士科技志愿者,響應智... -

鹿城區(qū)科協(xié)持續(xù)舉辦項目路演活動 吸引...

近日,為加速推動科技成果轉(zhuǎn)化,促進產(chǎn)業(yè)高質(zhì)量發(fā)展,服務國家創(chuàng)新... -

孫宇晨2022釜山區(qū)塊鏈周演講:區(qū)塊鏈是...

據(jù)韓國媒體全球經(jīng)濟新聞10月27日報道,波場TRON創(chuàng)始人孫宇晨線上出... -

世界即時看!挺進深地挖掘油氣潛能(新知)

【現(xiàn)象】今年6月,西南油氣田雙魚001—H6井鉆井深度達9010米,創(chuàng)造... -

三季度就業(yè)形勢總體穩(wěn)定

核心閱讀 人社部日前發(fā)布的三季度就業(yè)數(shù)據(jù)顯示:就業(yè)形勢總體穩(wěn)... -

為村民鋪就“幸福路”(新視點)

金秋時節(jié),來到河北省邯鄲市峰峰礦區(qū)彭城鎮(zhèn)藺家莊村,桃園里的桃子...